- 開業届って出した方がいいの?

- 出すメリットって何?

今回はこんな悩みに答えます!

- 在宅ワーク5年目のママ(2023年時)

- 正社員→契約社員→派遣→現フリーランス

- Webデザイン、ライター、コーディング、画像作成、動画作成、SNS運用代行、スキル販売、オンライン講師、アフィリエイト、ブログ、CADなどいろんな在宅ワークをしています!

ちょっとでも在宅ワークで稼いだら、

「開業届」は出すべきなのか

注意点や事前に知っておいてポイントをまとめたよ!

少しでも収入があって不安な人は要チェック!

ちなみに私はこの本でお勉強したよ!

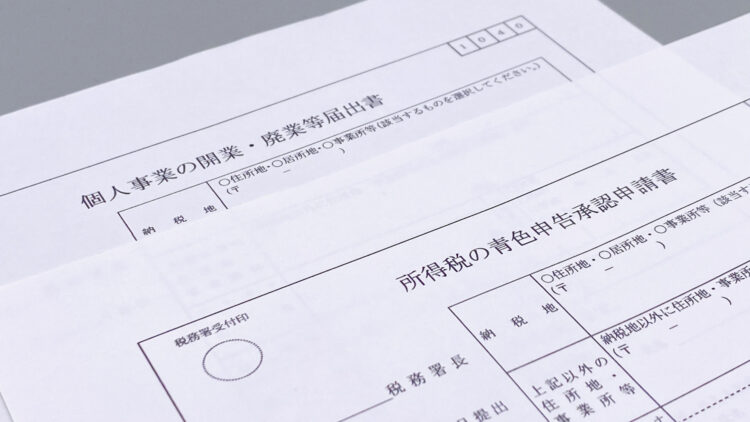

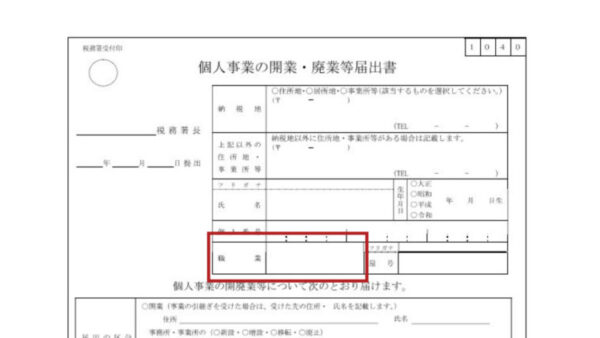

在宅ワークで稼いだら開業届は出すべき?

出典:国税庁

開業届とは、個人事業を開業したことを税務署に申告するための書類です。

開業届は出すべきかどうか…

おそらく開業届を出すべきか悩んでいる人は、

上記がわからないので、出すべきか迷っていると思います。

結論から言うと…

- 売上収入による

- 夫の扶養内に納めたいなら要確認してから

最近SNS上でもフリーランスになる人が増えていますが、

独身でフリーランスとして開業する場合とは異なり、

- 夫が「会社員」か「個人事業主」どちらか

- 夫の扶養に入るかどうか

で計算方法がガラッと異なってきます。

これ知らない人が多いんだけど

フリーランスでも、夫の扶養内に入れると

国保ではなく夫の社会保険に入れるんだよ!

また、自分自身が

- 専業主婦

- パート派遣、社員

- フルタイム正社員

など、どの働き方をしている状態かどうかでも

計算方法が異なります。

まずは上記のことを

頭の片隅に置いておいてね!

開業届を出すなら注意すること5点

開業届を出すメリットは

【青色申告】をして最大65万円の控除を利用するかどうか

その他にもメリットはありますが、

開業届を出すかどうかの判断基準の最大ポイントです。

このメリットも覚えておいてね!

①提出するのは自由

開業届は、事業を開始する日の1か月以内に提出することが推奨されています。

1月から収入があるけど

月初めに開業届を提出してもOKで

1月~12月の収入を確定申告すればいいよ!

しかし、提出しなくても特に罰則はありません。

確定申告する際は、開業届を出していなくても

「事業所得」として申告してもOKです。

でも!

開業届を出さないと青色申告で確定申告ができないので、

収入が多い場合

青色申告の控除(※e-tax申請で65万円)が引けない分

課税所得がかかる可能性があるので

開業届を出すべきか検討してね!

※専業主婦で開業届・青色申告する場合

※会社に雇われいて給料(パート・会社員)とは別に副収入があり、開業届+青色申告する場合

青色申告をする場合は、

開業届と一緒に「青色申告承認申請書」という書類を提出しなければいけません。

そのため、青色申告特別控除の最大65万円を引かないと課税になりそうなくらい稼いだ場合は

開業届を出して、青色申告承認申請書も一緒に提出した方がいいよ!

専業主婦で経費も少ないなら

基礎控除48万+青色申告特別控除65万=113万以上

稼いだら開業届出した方がいいでしょう!

そして、2022年から追記

開業届を出していなくても、家計簿のように帳簿として

お金のやり取りを残しておくことが必須になりました。

②所得と収入を間違えないで

- 収入…単純に売り上げ

- 所得…売上収入ー経費

間違えている人が多いよー!

専業主婦の場合、所得が48万を超える場合確定申告が必要です。

会社に雇われていて給料とは別に副収入がある場合は、

所得が20万を超えると確定申告が必要です。

給料と事業収入は別です!

これも間違えている人多いよー!

ということは…?

※専業主婦で開業届・青色申告する場合

経費が0円だったとしても

所得48万=161万-経費0-48万-65万

なので年収161万稼いでも所得税は非課税になるよ★

青色申告控除を使うなら開業届を出して

確定申告しましょう!

※ただし、次の夫の扶養に入る場合は「社会保険の扶養」から外れる可能性があるので注意

③夫の扶養に入るなら注意

もし夫が会社員の場合に扶養に入る場合は、

夫の会社が加入している保険組合によって条件が異なるので

開業届を出す前に必ず確認してみてください!

- 開業届を出しただけで扶養外になる場合がある

- 保険組合によって売上収入から引いていい経費の条件が異なる

つまり、

夫の社会保険の扶養に入る際、年収130万円以下が条件なので

専業主婦の場合

上記②で説明した年収161万稼いでしまうと、

保険組合の条件によって【社会保険の扶養は外れる可能性】があるよ!

※年収は経費をいれない金額なので、社会保険の扶養を外れたくないなら年収130万で抑えましょう。

「税法上の扶養」と

「社会保険の扶養」の違いもよく勉強しておいてね!

④職業欄も気を付けて

開業届の欄に「職業欄」があります。

職業欄には、ざっくりと職業・職種を書けばOK

- 飲食業

- 小売業

- 美容

- コンサルティング

- システムエンジニア

- WEBデザイナー

など…

ただし、この欄は「個人事業税」に関わる部分になるため

もしたくさん稼いでしまった時に後悔するので

事前に確認しておいてね!(次に説明するよー!)

⑤個人事業税がかかるかも?

個人事業主には、所得税や住民税のほかに

なんと「個人事業税」というものがあるんです…。

税金の種類たくさん!

でもビビらなくて大丈夫!

290万の事業主控除があるので、

290万以上稼いだ場合に注意しておいてください。

※青色申告特別控除は含まない

そして、注意して欲しい点は

業種別の税率について。

なんと下記の業種は事業税0なんです。

- 文筆業(WEBライター)

- プログラマー

- 翻訳

- 芸術家

- 作詞作曲家

- 漫画家

- スポーツ選手

しかし、上記の職業でも「請負契約」として仕事をした場合

請負業になるため課税対象になります。

開業届に記入した職業によって、課税率が変わる可能性もあるので

要確認しておきましょう!

ちなみに

複数事業がある場合は

一番収入が多い職業を記入したら大丈夫だよ!

開業届を簡単に提出する時短技

いろいろめんどくさそう…

税務署までいくの面倒。

って思ったかな?

今の時代は便利だねー!

携帯からポチっと簡単に提出する時短技がありました♡

\マネーフォワードを使って簡単開業/

税務署にいちいちいかなくても

完全無料で利用できます!

青色申告承認申請書も一緒に作成してできるので

これから在宅ワークで頑張って稼ぐ予定のママさんは

サクッと便利サービス使って時短しましょう!

\無料でサクッと開業届作成/

わたしも愛用してるよー!

開業届や開業について、もっと詳しく解説されているので

ぜひ参考にして使ってみてね!

ちなみに、フリーランスのお金のことは

この本で勉強したよ!

コメント